Photovoltaik: Gewerbesteuer, Einkommensteuer, Umsatzsteuer

27.01.2026

Photovoltaik-Anlagen sollen attraktiver werden und zum angestrebten Ausbau der erneuerbaren Energien in Deutschland beitragen – das ist das erklärte Ziel der Bundesregierung.

Die gute Nachricht vorweg: Kleinere Photovoltaikanlagen sind rückwirkend ab 2022 von der Einkommensteuer befreit. Das gilt grundsätzlich für alle Betreiberinnen und Betreiber installierter Anlagen, deren Nennleistung bei Einfamilienhäusern und Nebengebäuden 30 Kilowatt (peak) beziehungsweise bei Mehrfamilienhäusern 15 Kilowatt (peak) je Wohnung nicht übersteigt. Für Photovoltaikanlagen, die nach dem 31. Dezember 2024 angeschafft, in Betrieb genommen oder erweitert werden, gilt für alle Gebäudearten einheitlich die maximal zulässige Bruttoleistung von 30 Kilowatt (peak), um in den Genuss der Steuerbefreiung zu kommen. Maßgeblich sind hier die Angaben, die im Marktstammdatenregister für die jeweilige PV-Anlage hinterlegt worden sind.

Rückwirkend ab 2022 wird bei den oben genannten kleineren Photovoltaikanlagen auch keine Gewerbesteuer mehr erhoben.

ÜBRIGENS:

Diese Neuerung führt dazu, dass Lohnsteuerhilfevereine wie die VLH ab dem Steuerjahr 2022 die Einkommensteuererklärung für ihre Mitglieder auch dann weiterhin anfertigen dürfen, wenn diese eine PV-Anlage betreiben möchten. Das betrifft allerdings allein die Einkommensteuererklärung. Die Abgabe einer Umsatzsteuererklärung darf gemäß der Beratungsbefugnis (nach § 4 Nr. 11 StBerG) nach wie vor nicht von einem Lohnsteuerhilfeverein übernommen werden.

Und was gilt für PV-Anlagen ab 2023 bei der Umsatzsteuer?

Zunächst fällt für die Anschaffung und Installation von PV-Anlagen und den damit zusammenhängenden Stromspeichern seit 01. Januar 2023 keine Umsatzsteuer mehr an. Grund dafür ist, dass der Umsatzsteuersatz auf null Prozent gesenkt wurde und somit keine Umsatzsteuer mehr auf der Rechnung ausgewiesen ist, die Sie von Ihrem Solarteur beziehungsweise Ihrer Fachkraft für Solartechnik erhalten.

Damit ist ein großes Problem im Zusammenhang mit PV-Anlagen beseitigt: Bisher war beim Betrieb einer solchen Anlage eine Vorsteuererstattung nur bei einem Verzicht auf die Kleinunternehmerregelung möglich und dann natürlich mit einem erheblichen Bürokratieaufwand verbunden. Denn beim Verzicht auf die Kleinunternehmerregelung musste in den Folgejahren sowohl beim Eigenverbrauch des Stroms wie auch beim Verkauf an den Netzbetreiber Umsatzsteuer an das Finanzamt abgeführt werden.

Da es ab 2023 bei neuen Anlagen keine Vorsteuererstattung mehr geben kann, weil keine Umsatzsteuer mehr auf den Rechnungen ausgewiesen ist, muss nicht mehr auf die Kleinunternehmerregelung verzichtet und keine Umsatzsteuer mehr für den Eigenverbrauch des Stroms und den Verkauf an den Netzbetreiber an das Finanzamt abgeführt werden.

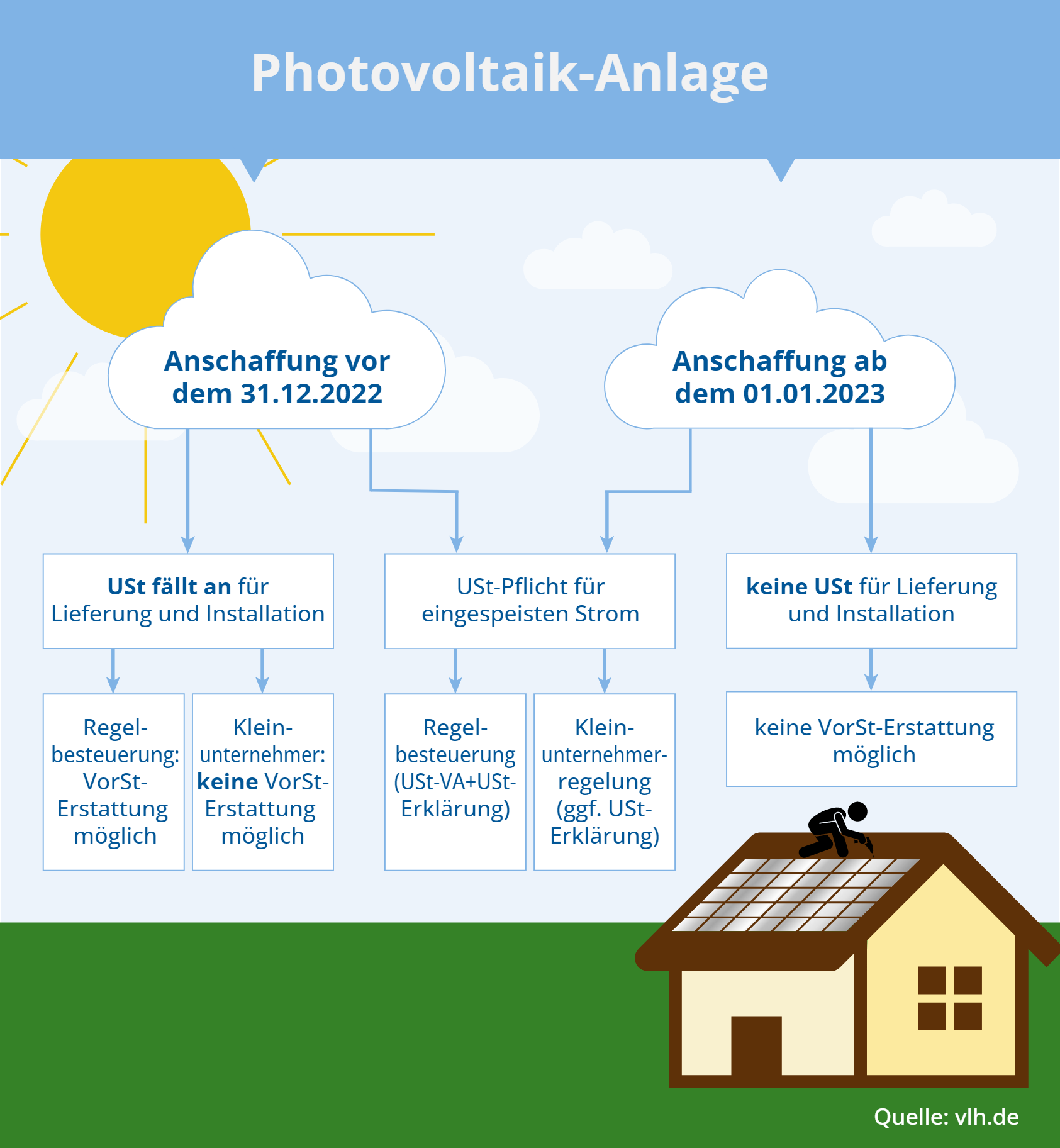

Unser Schaubild zeigt alle Regelungen zur Umsatzsteuer von PV-Anlagen im Überblick (dabei verwenden wir dieselben Informationen wie im Text, lediglich optisch aufbereitet):

Was muss ich beachten, wenn meine PV-Anlage größer ist?

Wenn Ihre Photovoltaikanlage eine Nennleistung bei Einfamilienhäusern und Nebengebäuden von 30 Kilowatt (peak) beziehungsweise bei Mehrfamilienhäusern von 15 Kilowatt bzw. 30 Kilowatt ab 2025 (peak) je Wohnung übersteigt, greift die Steuerbefreiung nicht. Dann müssen Sie sich wieder mit den Themen Einkommensteuer, Gewinnerzielungsabsicht und Gewerbesteuer auseinandersetzen. Denn die meisten Besitzer/innen einer Photovoltaikanlage speisen einen Teil des erzeugten Stroms ins öffentliche Netz ein und erhalten dafür eine Vergütung. Dieser Stromverkauf gilt als gewerbliche Tätigkeit, die versteuert werden muss.

Bei größeren Anlagen stellt sich dann die Frage, ob Sie mit der Anlage einen Gewinn erzielen wollen. Das Finanzamt prüft also die sogenannte Gewinnerzielungsabsicht. Hier ist ausschlaggebend, ob Sie mit Ihrer Photovoltaik auf 20 Jahre Betriebszeit einen Gewinn oder Verlust erzielen werden. Dazu werden die Einnahmen durch den Stromverkauf den Ausgaben gegenübergestellt. Die Ausgaben setzen sich aus Anschaffungs- und Betriebskosten der Anlage zusammen. Machen Sie mit Ihrer Anlage insgesamt einen Verlust, wird sie zur „Liebhaberei“ erklärt. Die Anlage ist dann steuerlich unbeachtlich. Sie zahlen dann auf den Verkauf des Stroms und den Eigenverbrauch keine Einkommensteuer.

Sind die Einnahmen aber höher als die Ausgaben, hält das Finanzamt die Hand auf.

Wann wird für die Photovoltaikanlage Umsatzsteuer fällig?

Wenn Sie Teile des erzeugten Stroms ins Netz einspeisen, müssen Sie für die Einspeisevergütung, die Sie erhalten, 19 Prozent Umsatzsteuer abführen. Und auch für den von ihnen selbst verbrauchten Strom fallen 19 Prozent Umsatzsteuer an. Die Umsatzsteuer ist unabhängig von etwaigen Gewinnen oder Verlusten, die Sie mit Ihrer Photovoltaikanlage erzielen. Sie fällt grundsätzlich immer an, es sei denn, Sie sind sogenannter umsatzsteuerlicher Kleinunternehmer.

Kleinunternehmer sind Sie dann, wenn Sie ab 2025 folgende Voraussetzung erfüllen: Im Vorjahr war der Umsatz der Photovoltaikanlage nicht höher als 25.000 Euro und wird im laufenden Jahr voraussichtlich nicht höher als 100.000 Euro sein. Für den ins Netz eingespeisten Strom darf Ihnen Ihr Netzbetreiber dann keine Umsatzsteuer als Gutschrift-Rechnung ausstellen und Sie führen natürlich auch keine Umsatzsteuer aus dem Verkauf an das Finanzamt ab. Geben Sie daher dem Stromunternehmen unbedingt Bescheid, wenn Sie Kleinunternehmer sind!

Seit 01. Januar 2023 sind Lieferung und Einbau von PV-Anlagen von der Umsatzsteuer befreit. Daher hat es wenig Sinn, auf die Anwendung der Kleinunternehmerregelung zu verzichten, denn es gibt keine Umsatzsteuer mehr, die Sie sich als Vorsteuer zurückholen könnten. Genau das war auch der Plan bei der Gesetzgebung.

Dennoch haben Sie weiterhin die Möglichkeit, auf die Anwendung der Kleinunternehmerregelung zu verzichten. Dann unterliegen Sie umsatzsteuerlich der sogenannten Regelbesteuerung. In dem Fall erheben Sie Umsatzsteuer auf den ins Netz eingespeisten Strom von Ihrem Netzbetreiber und führen diese an das Finanzamt ab. Auch für den von Ihnen selbst verbrauchten Strom zahlen Sie Umsatzsteuer an das Finanzamt. Wenn Sie wollen, können Sie von Regelbesteuerung nach fünf Jahren wieder zurück zur Kleinunternehmerregelung wechseln.

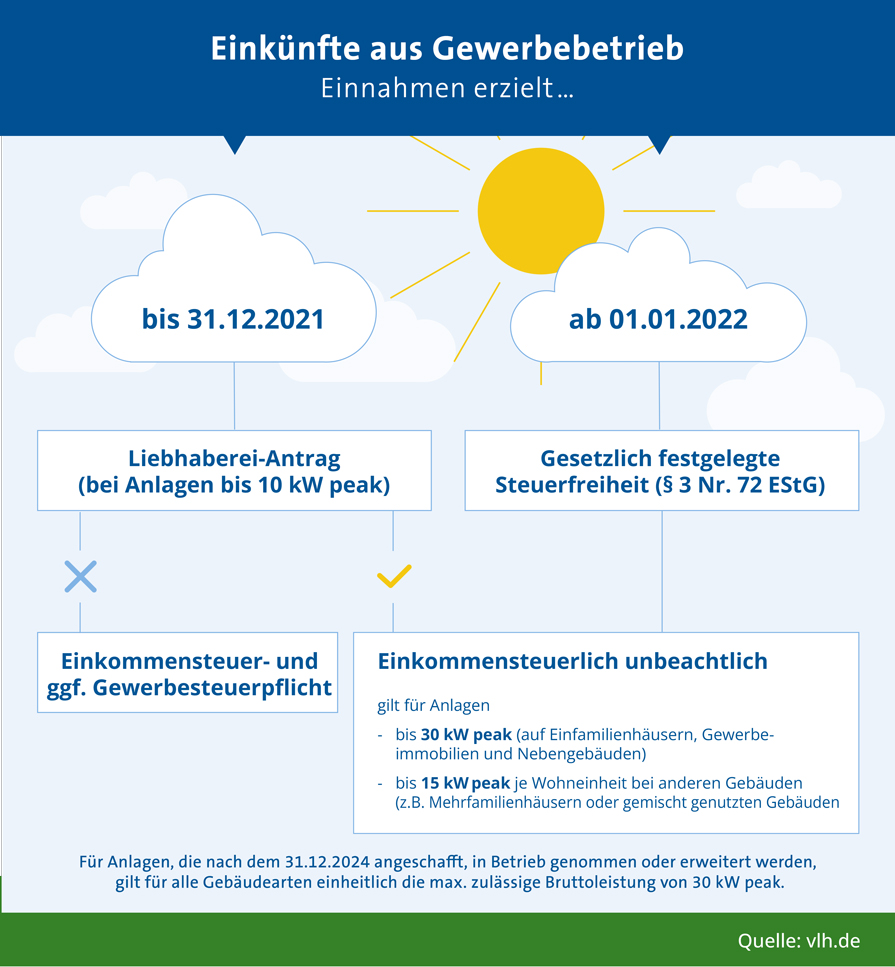

In unserem Schaubild haben wir die Entscheidungswege übersichtlich dargestellt (dabei verwenden wir dieselben Informationen wie im Text, lediglich optisch aufbereitet):

WICHTIG:

Lohnsteuerhilfevereine dürfen bei Einkünften aus selbstständiger Arbeit nicht beraten. Das regelt das Steuerberatungsgesetz (Beratungsbefugnis, § 4 Nr. 11 StBerG). Wenn Sie Fragen zur Gewerbesteuererklärung oder Ihrer Selbstständigkeit haben, wenden Sie sich am besten an eine Steuerberaterin oder einen Steuerberater.