Steuerinfos für Soldaten

17.01.2025Inhalt

Auch wenn sie keine Sozialversicherungsbeiträge zahlen müssen, um die Lohnsteuer kommen selbst Soldatinnen und Soldaten nicht drum herum. Und wer Lohnsteuer zahlt, kann – wie jede/r andere Steuerzahler/in auch – zu viel gezahlte Steuern zurückholen. Das geht allerdings nur, wenn man eine Steuererklärung macht und weiß, welche Kosten man absetzen kann.

Oder Sie wagen sich selbst an die Steuererklärung. Eine Übersicht der wichtigsten Werbungskosten – speziell für Soldaten und Soldatinnen – haben wir deshalb im Folgenden für Sie zusammengestellt.

ÜBRIGENS:

Seit dem 01. Januar 2020 gilt für alle, die freiwillig Wehrdienst leisten: Auch der Wehrsold ist nicht mehr steuerfrei. Zwischen 2014 und 2020 waren nur der Wehrdienstzuschlag, besondere Zuwendungen sowie unentgeltliche Unterkunft und Verpflegung für freiwillig Wehrdienstleistende steuerpflichtig. Der Wehrsold kommt jetzt noch dazu.

Ausbildungskosten absetzen

Sie benötigen für Ihre Ausbildung einen Laptop? Sie sind regelmäßig auf Schulungen unterwegs und kaufen dafür Fachliteratur? Diese Kosten können Sie in die Steuererklärung eintragen.

Uniform waschen und Steuern sparen

Soldaten und Soldatinnen tragen in der Regel Uniform, also Berufskleidung. Die Kosten für Anschaffung, Instandhaltung und Reinigung von Arbeitskleidung können Sie von der Steuer absetzen, sofern Rechnungen vorhanden sind.

Sie können die Reinigungskosten sogar absetzen, wenn Sie Ihre Uniform zuhause waschen. Mehr dazu erfahren Sie in unserem Artikel zum Thema Arbeitskleidung.

Wichtig: Erstattet Ihnen Ihr Dienstherr einen Teil der Kosten für Ausstattungsgegenstände oder Zusatzbekleidung, dürfen Sie nur den Teil von der Steuer absetzen, den Sie selbst bezahlt haben.

Die tägliche Fahrt zur Kaserne absetzen

Für Ihre Fahrt zur Stamm-Kaserne können Sie die Pendlerpauschale nutzen. Das heißt: Eine Entfernungspauschale von 30 Cent je Kilometer (einfache Strecke) dürfen Sie von der Steuer absetzen – natürlich nur für die Arbeitstage, an denen Sie zu Ihrer Kaserne gefahren sind. Seit 2021 gilt dieser Betrag allerdings nur noch für die ersten 20 Entfernungskilometer. Ab dem 21. Kilometer dürfen Sie für das Jahr 2021 mit 35 Cent pro Kilometer rechnen und zwischen 2022 und 2026 sogar mit 38 Cent.

ÜBRIGENS:

Auch wenn Sie zu Fuß gehen oder öffentliche Verkehrsmittel nutzen, dürfen Sie diese Pauschale in der Steuererklärung geltend machen. Die Fahrtkosten, die Sie für die Fahrt mit öffentlichen Verkehrsmitteln geltend machen können, sind allerdings auf 4.500 Euro im Jahr begrenzt – außer Sie können höhere Ausgaben mit Belegen und Tickets nachweisen.

Dienstreisefahrten absetzen

Es gibt nicht nur Fahrten zur „ersten Tätigkeitsstätte“, also der Stamm-Kaserne. Wenn Sie zu Auswärtstätigkeiten oder Übungen kommandiert wurden oder einen Lehrgang besuchen, dürfen Sie sogar höhere Fahrtkosten sowie eventuelle Verpflegungskosten geltend machen. Kostenerstattungen vom Dienstherren müssen gegengerechnet werden.

Wichtig: Sammeln Sie Belege und listen Sie auf, wann Sie wo (und warum) waren. Jetzt dürfen Sie pro gefahrenem Kilometer mit dem privaten Pkw 30 Cent berechnen – allerdings für die gesamte Strecke, also Hin- und Rückfahrt.

Sind Sie Marinesoldat/in auf See dürfen Sie bei einer mindestens einwöchigen Dienstreise auch Ihre Telefonkosten absetzen.

ÜBRIGENS:

Nutzen Sie Bahn, Bus oder Flugzeug, werden die tatsächlichen Reisekosten abgesetzt. Das heißt, Sie tragen in der Steuererklärung die Summe ein, die Sie für die Fahrttickets selbst gezahlt haben.

Beim Umzug unterstützt Sie der Staat

Wenn Sie in eine Gemeinschaftsunterkunft ziehen, zur Unterkunft in der Kaserne verpflichtet sind oder die Wohnung wechseln, um näher am Dienstort zu sein, können Sie die Umzugskosten in die Steuererklärung eintragen. Zu diesen Kosten gehören beispielsweise der Transport der Kartons und der Möbel, aber auch die Anreise am Umzugstag, der Makler bzw. die Maklerin oder die Miete für die bisherige Wohnung, die Sie zusätzlich zur neuen Wohnung noch zahlen müssen. Mehr zum Thema Umzug aus beruflichen Gründen finden Sie in unserem gleichnamigen Artikel.

Wichtig: Wenn Sie von der Bundeswehr die Kosten erstattet bekommen, müssen Sie Ihre Umzugskosten um die Erstattung Ihres Dienstherrn bzw. Ihrer Dienstherrin reduzieren. Den Restbetrag können Sie in Ihrer Steuererklärung angeben.

Haben Sie aus beruflichen Gründen eine Zweitwohnung am Arbeitsort, führen also einen doppelten Haushalt, können Sie einen Teil der Kosten absetzen.

Werbungskostenabzug für Gemeinschaftsunterkunft

Soldaten und Soldatinnen dürfen meist kostenlos in Gemeinschaftsunterkünften wohnen, die von der Bundeswehr zur Verfügung gestellt werden. Nutzen Sie die Unterkunft ausschließlich während der Dienstzeiten und nicht zum Wohnen beziehungsweise Übernachten, dürfen Sie eventuellen Kosten dafür zusätzlich zu den Fahrten zwischen Wohnung und regelmäßiger Arbeitsstätte als Werbungskosten in der Steuererklärung geltend machen.

In dem verhandelten Fall ging es um einen Zeitsoldaten, der die Gemeinschaftsunterkunft nur zum Umziehen sowie zur Aufbewahrung seiner Dienstkleidung und Ausrüstung nutzte. Nach Dienstschluss fuhr er zurück in seine eigentliche Wohnung und von dort am nächsten Tag wieder zum Dienst. Die Bundeswehr setzte für das Bereitstellen der Unterkunft einen geldwerten Vorteil von monatlich 51 Euro beziehungsweise 612 Euro im Jahr an. Der Soldat beantragte in seiner Steuererklärung neben den Fahrtkosten zwischen Wohnung und Arbeitsstätte die Anerkennung von Unterkunftskosten als Werbungskosten in Höhe der besagten 612 Euro. Das Finanzamt und anschließend auch das zuständige Finanzgericht erkannten lediglich die Fahrtkosten an. Diese Entscheidung hob der BFH in der Revision auf (Urteil vom 28.04.2020, VI R 5/18). Begründung: Der geldwerte Vorteil wurde als Sachbezug der Besteuerung unterworfen, deshalb steht dem Kläger ein Werbungskostenabzug in selber Höhe zu.

Diensthund ist ein Arbeitsmittel

Wer einen Hund aus beruflichen Gründen hält, genießt Steuervorteile. Bereits 2010 hat der Bundesfinanzhof (BFH), Deutschlands höchstes Gericht für Steuern, entschieden, dass ein Diensthund als Arbeitsmittel anzusehen ist. Entsprechend können auch Diensthundeführer/innen, die nach Feierabend oder im Urlaub einen Hund betreuen, alle Kosten für die Pflege des Tieres – dazu zählen auch Futter, Leine, Transportbox oder Hundegeschirr – als Werbungskosten von der Steuer absetzen. Hundesteuer fällt in der Regel keine an.

Wichtig: Sammeln Sie alle Quittungen und notieren Sie genau, worum es sich handelt. Eine allgemeine Bezeichnung wie "Hundezubehör" reicht dem Finanzamt nicht aus. Erstattet Ihnen Ihr Dienstherr Kosten für das Tier (Hundegeld), müssen Sie diese Erstattungen natürlich von Ihren Kosten abziehen.

Beiträge für Berufsverbände geltend machen

Sie sind Mitglied im Deutschen BundeswehrVerband e. V. (DBwV)? Dann können Sie Ihren Mitgliedsbeitrag von der Steuer absetzen. Und auch die Beiträge zu Gewerkschaften wie ver.di können Sie natürlich geltend machen. Denn alle Beiträge zu Berufsverbänden und Gewerkschaften gehören zu den Ausgaben rund um den Job und sind deshalb im Steuerrecht Werbungskosten.

Kosten für Wehrdisziplinarverfahren absetzbar

Berufssoldaten können die Kosten, die ihnen für die Verteidigung in einem Wehrdisziplinarverfahren entstehen, als Werbungskosten steuerlich absetzen. Das entschied der BFH im Januar 2024 (Urteil vom 10.01.2024, VI R 16/21). Die Begründung: Die Aufwendungen dienten unmittelbar der Erhaltung der Einnahmen aus dem Dienstverhältnis.

Alle Möglichkeiten auf einen Blick

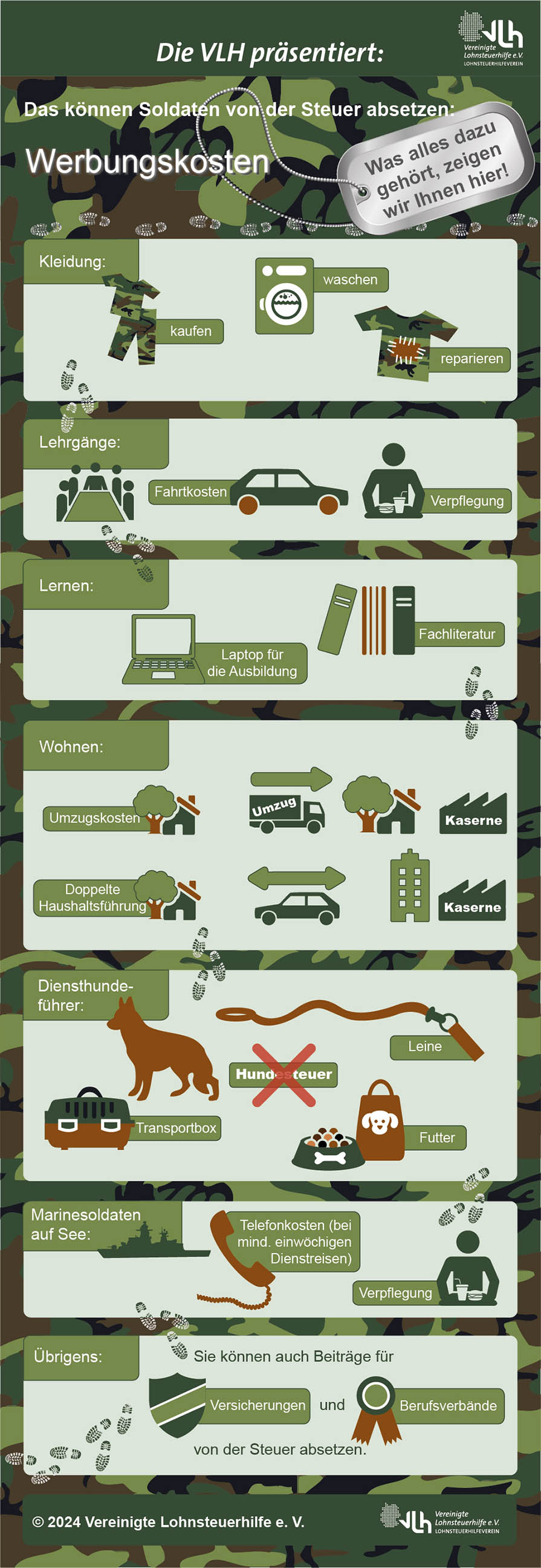

Soldaten und Soldatinnen können einiges als Werbungskosten von der Steuer absetzen. Unsere Infografik gibt einen schnellen Überblick (dabei verwenden wir dieselben Informationen wie im Text, lediglich optisch aufbereitet):

Steuer-Regel beim Auslandseinsatz

Für die ersten drei Monate ihres Auslandseinsatzes können Soldaten und Soldatinnen ihren Verpflegungsmehraufwand steuerlich geltend machen – allerdings nur dann, wenn keine Gemeinschaftsverpflegung zur Verfügung gestellt wird. Eine Tabelle mit allen Verpflegungspauschalen je Land, finden Sie beim Bundesfinanzministerium als PDF.

ÜBRIGENS:

Erhalten Sie für Ihren Mehraufwand eine dreimonatige steuerfreie Aufwandsvergütung, muss diese natürlich mit der Pauschale verrechnet werden, bevor die Summe in die Steuererklärung eingetragen wird.

Eine Besonderheit für Soldaten und Soldatinnen im Auslandseinsatz ist der Auslandsverwendungszuschlag. Dieser ist komplett steuerfrei und wird laut Bundesbesoldungsgesetz bei besonderen Auslandseinsätzen gezahlt – also beispielsweise immer dann, wenn es sich um einen Einsatz auf Beschluss der Bundesregierung handelt. Grundlage für die Höhe des Auslandsverwendungszuschlags sind die tatsächlichen Verhältnisse vor Ort. Das heißt: Den höchsten Auslandsverwendungszuschlag erhalten Soldaten und Soldatinnen, die in Kriegsgebiete geschickt werden oder in Regionen, in denen eine konkrete Gesundheitsgefährdung besteht.

Auch Soldaten können "riestern"

Berufssoldaten und -soldatinnen bekommen einen Sold und zahlen keine Beiträge in die gesetzliche Rentenversicherung ein. Trotzdem haben auch sie Anspruch auf eine Riester-Rente und die dazugehörigen staatlichen Zuschüsse. Sie müssen dabei allerdings zwei Besonderheiten beachten:

- Einverständniserklärung für Ihre/n Arbeitgeber/in

Als Soldat/in sind alle Daten rund um Ihr Einkommen nicht bei einem Rentenversicherungsträger gespeichert. Das ist aber nötig, wenn Sie die staatlichen Zulagen der Riester-Rente bekommen möchten. Geben Sie deshalb Ihrer Besoldungsstelle eine Einverständniserklärung zur Weitergabe Ihrer erforderlichen Einkommensdaten an die zentrale Zulagenstelle für Altersvermögen (ZfA) und willigen Sie schriftlich ein, dass die ZfA diese Daten auch verwenden darf. - Sozialversicherungsnummer

Für die Riester-Rente brauchen Sie Ihre Sozialversicherungsnummer. Diese steht zum Beispiel auf der Meldebescheinigung zur Sozialversicherung, die Sie von Ihrem Arbeitgeber bzw. Ihrer Arbeitgeberin erhalten. Wenn Sie keine Sozialversicherungsnummer haben, brauchen Sie stattdessen eine Zulagennummer. Diese müssen Sie bei Ihrer Besoldungsstelle beantragen.