Was ist das "Ehegatten-Splitting"?

17.01.2025Zusammenfassung

- Verheiratete Paare werden ab der Hochzeit automatisch zusammen veranlagt und profitieren damit vom Ehegattensplitting.

- Das Ehegattensplitting führt zu erheblichen Steuervorteilen für das Ehepaar. Der Grund hierfür ist die Steuerprogression.

- Je größer der Einkommensunterschied desto höher ist der finanzielle Vorteil, der sich aus dem Ehegattensplitting ergibt.

- Das Ehegattensplitting kann auch von eingetragenen Lebenspartner/innen genutzt werden.

- Im Jahr der Trennung oder Scheidung darf das Splitting letztmals angewendet werden, ebenso im Todesjahr des Partners, mit einer Gnadenregelung für das folgende Jahr.

- Die VLH hilft bei der Steuererklärung für Ehepaare.

Wenn Sie verheiratet sind, werden Sie automatisch – auch ohne Antrag – erstmals im Jahr Ihrer Hochzeit „zusammen veranlagt“. Das heißt, dass Sie und Ihr/e Ehepartner/in eine gemeinsame Steuererklärung abgeben. Das spart Zeit und meistens auch Steuern, nämlich durch die Art, wie die Einkommensteuer nun berechnet wird. Das Rechenverfahren dafür nennt man Ehegattensplitting.

Natürlich haben Sie auch die Wahl sich „einzeln veranlagen“ zu lassen, wenn Sie das wollen. Das heißt, dass Sie und Ihr/e Ehepartner/in jeweils eine eigene Steuererklärung abgeben. Dafür müssen Sie dem Finanzamt nur schriftlich mitteilen, dass Sie die Einzelveranlagung wünschen. In der Regel geht das über den Hauptvordruck der Steuererklärung mit einem Kreuz bei „Einzelveranlagung von Ehegatten / Lebenspartnern“. Vom Splittingtarif können Sie dann allerdings nicht mehr profitieren. Mehr zur Steuererklärung für Ehepaare

Wie funktioniert das Ehegattensplitting?

Bei Verheirateten, die gemeinsam eine Steuererklärung abgeben, wird die Einkommensteuer nach dem Splittingverfahren berechnet. So geht es:

- Das Finanzamt zählt das Jahreseinkommen der Eheleute zusammen. Steuerlich wird das Ehepaar für die weitere Berechnung gemeinsam als ein/e Steuerpflichtige/r behandelt.

- Die Beamten und Beamtinnen halbieren dann das gemeinsame zu versteuernde Einkommen und berechnen für diese eine Hälfte die Einkommensteuer.

- Die errechnete Einkommensteuer wird verdoppelt – das Ergebnis ist die Einkommensteuer, die ein Ehepaar zahlen muss.

In der Regel zahlen Ehepaare mit dem Ehegattensplitting weniger Steuern, als wenn jeder von beiden die Einkommensteuer einzeln berechnen lässt. Das liegt grob erklärt, am progressiven Steuertarif. Durch das Halbieren rutschen beide Ehepartner/innen in einen niedrigeren Steuersatz und müssen so weniger Steuern zahlen.

Was sind die Vor- und Nachteile des Splittingtarifs?

Vorteile

- Sie sparen Steuern: Der Splittingtarif ist in der Regel günstiger als die Einzelveranlagung mit Grundtarif.

- Steuerklassenwahl: Man kann unterjährig die Steuerklassenkombination wechseln, wenn sich die Einnahmen ändern. Das gilt auch bei Einzelveranlagung.

- Höhere Freibeträge: Sie erhalten die Freibeträge, Pauschbeträge und Höchstbeträge, die für Eheleute üblich sind. Das heißt: Schöpfen Sie die Beträge nicht aus, kann Ihr/e Partner/in den nicht ausgeschöpften Teil beanspruchen.

- Sie sparen Zeit: Bei Sonderausgaben, Handwerkerkosten oder Zahnarztrechnung spielt es keine Rolle, wer die Rechnung bezahlt hat, Sie geben gemeinsam nur eine Steuererklärung ab und erhalten einen Steuerbescheid.

Nachteile

- Steuernachzahlung möglich: Wenn ein Partner oder eine Partnerin Lohnersatzleistungen erhalten hat, ausländische Einkünfte bezieht oder hohe Verluste macht, kann eine Einzelveranlagung steuerlich sinnvoller sein.

- Höhere Belastungsgrenze: Durch die Zusammenveranlagung wird auch die individuelle zumutbare Belastungsgrenze für außergewöhnliche Belastungen angehoben. Das kann dazu führen, dass entsprechende Kosten steuerlich nicht anerkannt werden.

- Sie sind Gesamtschuldner: Ehepaare mit Splittingtarif haften gemeinsam für die insgesamt zu zahlende Einkommensteuer, egal wer diese verschuldet hat.

- Eine Erstattung für beide: Eine Steuerrückerstattung fließt auf ein Konto und wird nicht aufgeteilt.

ÜBRIGENS:

Für das Ehegattensplitting können Sie einfach gemeinsam mit Ihrem Partner bzw. Ihrer Partnerin eine Steuererklärung abgeben und auf Seite 1 des sogenannten Mantelbogens – dem Hauptformular der Steuererklärung – das Kästchen "Zusammenveranlagung" ankreuzen.

Wer spart besonders viel Steuern mit dem Ehegattensplitting?

Steuern spart vor allem das Ehepaar, bei dem der/die eine eher viel und der/die andere eher wenig verdient.

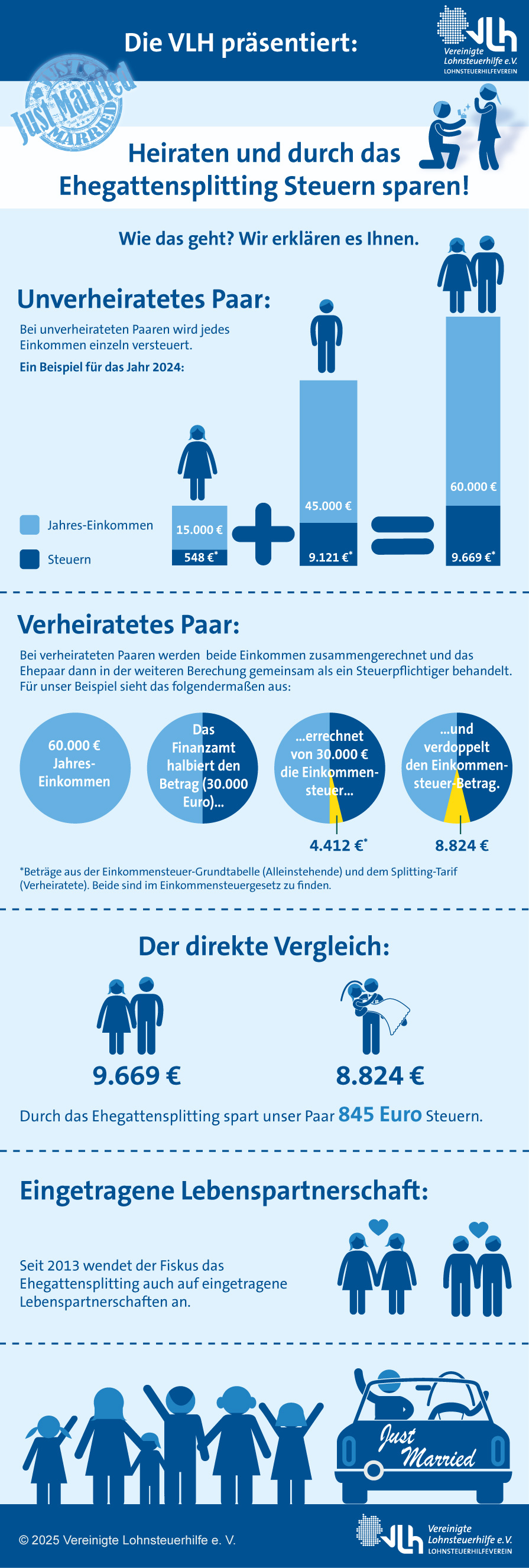

Ein Beispiel: Nehmen wir einmal an, eine/r der beiden arbeitet Vollzeit und hat ein zu versteuerndes Einkommen von 45.000 Euro im Jahr 2024, der/die andere arbeitet Teilzeit und verdient 15.000 Euro im Jahr. Als nicht zusammen veranlagtes Paar muss der/die eine rund 9.121 Euro und der/die andere rund 548 Euro Steuern zahlen (Beträge aus der Einkommensteuer-Grundtabelle). Mehr als 845 Euro weniger Steuern zahlen beide, wenn sie gemeinsam eine Steuererklärung machen und das Finanzamt mit dem Splittingtarif rechnet.

Ein weiteres Beispiel: Beide Ehepartner/innen arbeiten Vollzeit, eine/r hat ein zu versteuerndes Einkommen von 35.000 Euro im Jahr 2024, der/die andere 25.000 Euro im Jahr. Macht jede/r der beiden seine/ihre Steuererklärung selbst, zahlt der/die eine etwa 5.900 Euro Steuern, der/die andere gut 3.020 Euro (Beträge aus der Einkommensteuer-Grundtabelle). Auch sie sparen Steuern über das Ehegattensplitting, wenn auch nur knapp 100 Euro.

Wofür benötigt man die Splittingtabelle?

Ehepaare, die sich zusammen veranlagen lassen, können ihre zu zahlende Einkommensteuer aus einer Splittingtabelle ablesen oder sie nutzen einfach den Lohn- und Einkommensteuerrechner vom Bundesfinanzministerium.

Voraussetzung dafür ist allerdings, dass sie vorher ihr zu versteuerndes Einkommen exakt ermittelt haben. Wie Sie das genau berechnen, erfahren Sie in unserem Artikel Einnahmen, Einkünfte, Einkommen – so wird Ihre Einkommensteuer berechnet.

ÜBRIGENS:

Während bei der Zusammenveranlagung der Splittingtarif zum Einsatz kommt, erfolgt bei der Einzelveranlagung die Berechnung der Einkommensteuer nach dem Grundtarif.

Ehegattensplitting einfach erklärt

Wie sich Heiraten auch steuerlich lohnt – verständlich und auf einen Blick als Infografik (dabei verwenden wir dieselben Informationen wie im Text, lediglich optisch aufbereitet):

Gilt das Ehegattensplitting für eingetragene Lebenspartnerschaften?

Ja, auch eingetragene Lebenspartner/innen konnten die Zusammenveranlagung nutzen und so vom Splittingtarif profitieren. Es galt exakt der gleiche Steuervorteil wie für verheiratete Paare.

Durch das „Gesetz zur Einführung des Rechts auf Eheschließung für Personen gleichen Geschlechts“ ist es seit dem 1. Oktober 2017 auch für Personen des gleichen Geschlechts möglich eine zivilrechtliche Ehe einzugehen. Für alle Lebenspartner bzw. Lebenspartnerinnen bedeutete das, dass sie noch einmal die Chance hatten sich rückwirkend gemeinsam veranlagen zu lassen und somit den Ehegatten-Splitting-Vorteil zu nutzen. Das galt auch für die Jahre, in denen sie bereits verpartnert waren und ihre Steuerbescheide bestandskräftig erhalten hatten. Eine nachträgliche Änderung der Steuerbescheide bis zum Jahr 2001 war so möglich.

Voraussetzung für die nachträgliche Nutzung des Splittingvorteils war allerdings, dass die eingetragene Lebenspartnerschaft bis zum 31. Dezember 2019 in eine Ehe umgewandelt wurde. Zudem musste bis spätestens Ende 2020 ein Antrag auf Aufhebung der alten Einkommensteuerbescheide gemeinsam mit einem Antrag auf Zusammenveranlagung beim zuständigen Finanzamt gestellt werden.

Können auch Alleinerziehende den Splittingtarif für Ehegatten nutzen?

Nein, der Bundesfinanzhof, Deutschlands höchstes Gericht für Steuern, hat entschieden, dass Alleinerziehende keinen Anspruch auf einen Splittingtarif haben. Die Begründung lautet unter anderem, dass die steuerliche Berücksichtigung schon durch die Freibeträge oder das Kindergeld stattfindet.

Dürfen Ehegatten das Splitting auch anwenden, wenn Sie sich scheiden lassen?

Das Jahr, in dem Sie sich trennen, ist das letzte Jahr, für das Sie mit Ihrem/Ihrer Ex-Partner/in noch gemeinsam eine Steuererklärung abgeben und das Ehegattensplitting nutzen können. Danach sind Sie steuerlich gesehen wieder alleinstehend. Das Jahr der Scheidung ist nicht maßgebend.

Was passiert mit dem Ehegattensplitting, wenn mein/e Partner/in stirbt?

Wenn Sie Witwe oder Witwer geworden sind, können Sie für das Jahr, in dem Ihr/Ihre Ehepartner/in verstorben ist, noch das Ehegattensplitting nutzen. Im darauf folgenden Jahr werden Sie dann mit dem sogenannten Gnadensplitting versteuert. Das heißt, dass Sie noch ein weiteres Jahr lang den günstigeren Steuertarif nutzen dürfen. Danach erlischt dieser Vorteil. Das Gnadensplitting wird auch Witwensplitting genannt.